来源:澎湃新闻

又一家植发医疗机构冲刺港股IPO。

6月29日晚间,港交所网站披露,大麦植发医疗(深圳)集团股份有限公司(简称“大麦植发”)已递交港股上市申请。

大麦植发所在毛发诊疗服务行业可分为医学诊断、植发服务及养固服务等。根据灼识咨询报告,该行业市场规模由2016年的83亿元增至2021年的238亿元,复合年增长率为23.5%,预计2026年进一步达712亿元。

大麦植发在招股书称,公司是行业内首家提供微针植发的医疗集团,按收入计,也是中国一线城市最大的提供毛发诊疗服务的医疗集团, 2021年的市场份额为5.2%。

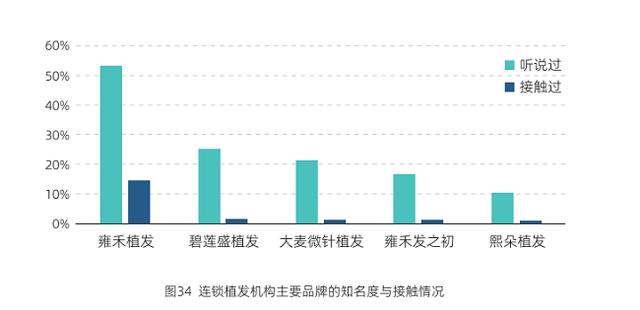

在大麦植发之前,国内已经有雍禾医疗(2279.HK)于2021年底港股上市,如果顺利,大麦植发或将成为“港股植发第二股”。

去年收入10.21亿,毛利率超70%

如今的大麦植发成立于2015年,不过从其前身“科发源”来说,可以追溯到更早。

招股书披露,创始人李兴东自2004年起进入植发行业,2010年收购杭州美之源医疗科技有限公司,并于2012年更名为杭州科发源医疗技术有限公司。2019年9月,科发源医疗集团在北京召开发布会宣布旗下“科发源微针植发”品牌更名为“大麦微针植发”。

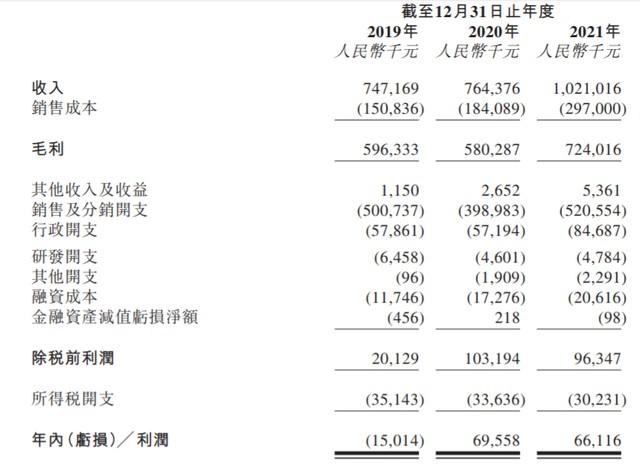

招股书显示,大麦植发提供集问诊、诊断、微针植发、固发及养发为一体的毛发诊疗服务。2019年、2020年及2021年,大麦植发的总收入分别为7.472亿元、7.644亿元以及10.21亿元。毛利从2019年的5.96亿元減少至2020年的5.803亿元,不过在2021年增长至7.24亿元,最近三年毛利率分别达到79.8%、75.9%及70.9%。2019年至2021年净利润分别为-1501.4万、6955.8万和6611.6万元。

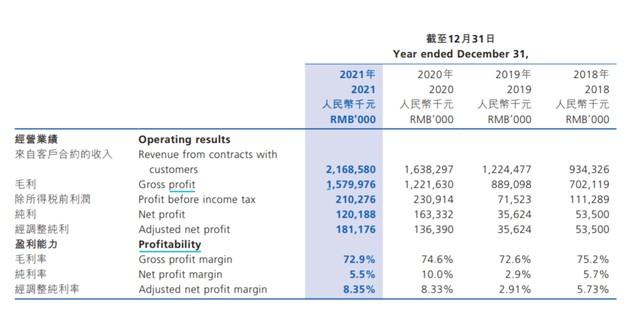

在毛利率上,“植发第一股”雍禾医疗在2019年至2021年的毛利率分别为72.6%、74.6%、72.9%,大麦植发与其可谓不相上下。在营收上,大麦植发稍逊一筹。财报数据显示,2019年到2021年,雍禾医疗总收入分别为12.24亿元、16.38亿元、21.69亿元;毛利为8.89亿元、12.22亿元、15.8亿元。

大麦植发近三年财务数据

雍禾医疗过去几年的主要业绩数据

对于业绩数据的变动,大麦植发称,主要是公司自2020年6月起经营养护中心所致:尽管养护中心提供的固发及养发服务的毛利率通常低于植发服务,但该服务一直增长迅速,显示出作为经常性收入来源的巨大潜力。预期固发及养发服务的发展将延长我们提供的服务的生命周期, 进一步改善公司的收入及毛利结构,并使业务长期持续增长。

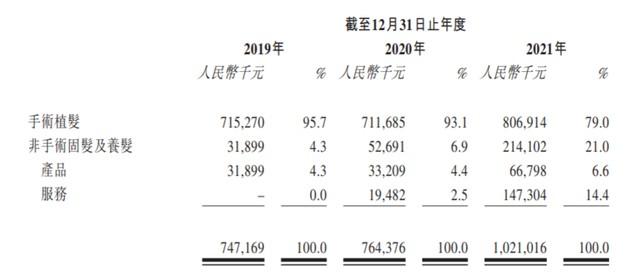

从既往的业务板块表现来看,手术植发是大麦植发营收的主要来源,2019年和2020年收入占比均在90%以上,2020年降低至79%,而非手术固发及养发从过去不到10%增加到21%。

各业务板块营收占比

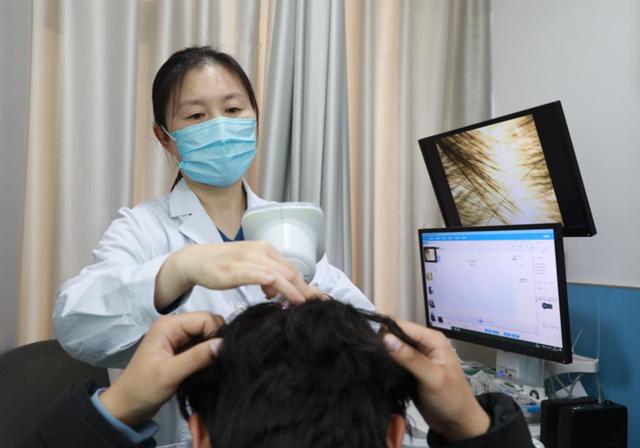

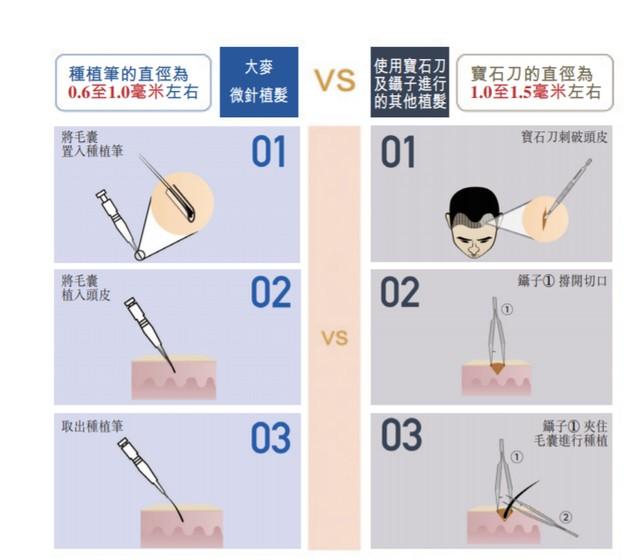

微针技术是大麦植发对外宣传的“亮点”。招股书介绍,目前中国的植发市场以毛囊单位抽取(FUE)植发技术为主,通常使用1.0至1.5毫米的宝石刀在头皮上开切口,并用镊子撑开切口以植入种植物。大麦植发的创始人李兴东在2006年将微针植发技术引入中国,公司为中国首家提供微针植发的医疗集团。该技术利用专有的0.6至1毫米种植笔植入毛囊,可保护毛囊,缩小创口且加快了术后恢复过程。

除了将植发技术应用于脱发患者的手术治疗,大麦植发还提到,为有美学需求的客户进行美学植发,提供的解决方案包括眉毛移植、前额发际线调低或修复、胡须及鬓角种植、瘢痕植发。

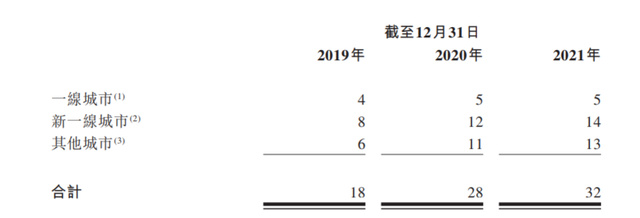

无论是植发还是养护,均依托于线下机构。招股书披露,目前,大麦植发经营33家医疗机构,每家医疗机构设立养护中心,服务范围遍及中国31个城市。截至最后实际可行日期,另有4家服务机构正在建设中。此外,公司于2022年1月获得首家毛发诊疗服务互联网医院的许可证,且正在筹备开业。通过互联网问诊,预计能够为患者提供方便及经济实惠的远程医疗服务。

从股权结构上看,至最后实际可行日期,创始人李兴东和崔韶芳、李济林、海南科发源、丝康源投资、宁波科鹰及宁波科超合共持有大麦植发投票权的92%。

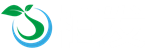

去年营销开支超5亿元,研发费用不到500万

据央视新闻客户端2020年11月报道,国家卫健委发布的数据显示,中国已经有超过2.5亿人正饱受脱发的困扰,平均每6个人中就有一个人脱发。随着脱发、秃顶成为现代人的烦恼,植发、养发等“头顶经济”也兴盛起来,这也是大麦植发、雍禾植发、碧莲盛植发、新生植发等一批民营医疗机构冲进百亿毛发诊疗赛道的重要背景。

大麦植发在招股书更是指出,行业尚处于早期发展阶段,并会因更多参与者进入市场而继续增长。

与光明的行业前景形成对的是,植发等项目也面临许多争议,而这些争议多少都与营销有关。例如,2022年4月,中国消费者报报道,湖北武汉的一名消费者在直播平台看到武汉大麦微针植发医院的宣传,客服在咨询时称“成功率百分之百,毛囊成活率95%以上,植发终身不掉”,说好是试种,但大麦微针未经消费者同意,擅自剃掉其后脑勺大面积头发。

大麦植发在营销上投入不小。招股书显示,2019年、2020年及2021年,大麦植发营销及分销开支分别为5.007亿元、3.99亿元及5.206亿元,占当年总收入的比例分别约为67%、52%、50%,占各期间总开支的最大比例。

2019年大麦植发净亏损1500万,招股书直言,这主要是由于销售及分销开支,这部分费用主要用于2019年品牌升级后,推广服务及提高品牌知名度。招股书还提到,公司通过在线和线下渠道投资品牌广告,例如与中国大型的新媒体平台合作,如流行的短视频平台,以接触庞大的客户群。也与著名的传统媒体合作,建立覆盖广告牌、公交车、地铁和电梯的综合线下广告网络,接触到快节奏生活的客户。

对于营销的巨大投入,大麦植发在招股书中强调,公司看到了市场的巨大增长潜力,认识到有效教育市场和推广品牌的重要性。公司的营销策略大部分专注于对大众进行有关脱发、植发及其他脱发治疗的科普,同时提高市场对我们品牌的认知度,并在此过程中获得客户。2021年,患者转介率为20.2%及退款率为0.14%,均优于行业平均水平。

大麦植发还提到,目前,大多数接受植发服务的脱发患者来自一线及新一线城市。其他城市的客户服务不足,主要是由于该等地区的客户教育仍然严重不足。随着未来客户教育的改善,脱发患者对脱发治疗的植发服务的需求将会受到推动。

雍禾医疗营销费用和研发开支数据

与几个亿的营销费用形成鲜明对比的是,大麦植发在2019年至2021年的研发费用分别为650万元、460万元及478万元。不过,重营销、轻研发似乎是植发企业的“通病”。还是以雍禾医疗为例,2021年其销费用高达10.73亿元,2020年7.8亿元,占当年总收入的比重也在50%左右,而2020年和2021年的研发开支只有千万级别,分别为1181.5万元、1416.3万元。

除了营销投入高,大麦植发面临的挑战还有不少。

首先是竞争压力。从植发医疗数量上,大麦植发目前在31个城市33家植发医疗机构,拥有180名注册医生及690名其他医疗专业人员。而雍禾医疗在全国54个城市运营53家植发医疗机构,2021财报称其总营收、市占率以及注册医生人数和就诊患者人数方面位居行业第一。

大麦植发在招股书提到,部分竞争对手或会有较长的经营历史、较高的品牌知名度、较佳的供货商关系、较大的客户群或较佳的财务、 技术或营销资源,且或会能够更准确预测往后市场走势或更能响应新技术或不断变化的顾客需求。可能较公司拥有更多财务及其他资源,从而使可以较低价格提供同类服务。如任何主要竞争对手透过降价或引入额外服务、治疗技术、药物或产品以获得或维持市场份额,公司或须将服务降价或引入新服务供应以维持竞争力,此可能对盈利能力构成负面影响及要求改变运营战略。

此外,在监管层面,大麦植发表示,不保证相关部门不会针对毛发诊疗服务的提供实施更严格的法律、规则、 法规或行业标准。即使能够遵守该等新法律、规则、法规或行业标准并就此定期进行审阅,运营成本可能因而大幅上升,从而降低利润率及可能对业务、经营业绩、财务状况及前景造成重大不利影响。